Содержание:

• Американские рынки акций собираются завершить 2023 год на мажорной ноте на фоне надежд инвесторов на то, что ФРС больше не будет повышать процентные ставки.

• Близится начало 2024 года, и, несмотря на оптимистичные настроения, рисков впереди немало, и инвесторам необходимо быть начеку.

• Нужна помощь на рынке? Подписчики InvestingPro получают эксклюзивные идеи и рекомендации, которые помогут им сориентироваться в любой ситуации. Подробнее

За несколько дней до конца 2023 года американские рынки акций настроены завершить год на мажорной ноте на фоне усиливающихся надежд инвесторов на то, что Федеральная резервная система (ФРС) больше не будет повышать процентные ставки.

Лидером среди индексов стал Nasdaq Composite, подскочивший с начала года на 43,3% благодаря «великолепной семерке» — группе техгигантов, состоящей из Nvidia (NASDAQ:NVDA), Meta Platforms (NASDAQ:META — деятельность компании запрещена на территории РФ), Tesla (NASDAQ:TSLA), Alphabet (NASDAQ:GOOGL), Microsoft (NASDAQ:MSFT), Apple (NASDAQ:AAPL) и Amazon (NASDAQ:AMZN).

Индекс широкого рынка S&P 500 и индекс «голубых фишек» Dow Jones Industrials выросли за истекший период года на 24,2% и 13,3% соответственно.

Dow Jones Industrial Average — дневной таймфрейм

Инвесторы строят планы на 2024 год, и впереди их ждет значительная неопределенность. Им необходимо внимательно следить за пятью главными факторами риска, которые, вероятно, будут сильно влиять на рынки и рыночные настроения в течение всего предстоящего года.

Эти пять факторов риска подчеркивают, что инвесторам необходимо вооружиться осторожным и гибким подходом, чтобы справиться с трудностями в 2024 году.

1. Неопределенность в отношении политики ФРС

Главным фактором влияния на динамику рынков в 2024 году будет позиция Федеральной резервной системы (ФРС) относительно процентных ставок. С одной стороны, все больше инвесторов ожидают снижения ставок. В то же время не исключено, что ФРС будет дольше удерживать ставки на высоких уровнях. Это вносит элемент непредсказуемости в перспективы на будущий год.

После того, как с марта 2022 года ФРС увеличила стоимость заимствований на 525 базисных пунктов до текущего диапазона 5,25–5,50%, среди участников рынка растет уверенность в том, что кампания центробанка по ужесточению денежно-кредитной политики подошла к концу.

Согласно созданному Investing.com инструменту мониторинга за ставкой по федеральным фондам ФРС, вероятность понижения ставки на заседании в марте 2024 года по состоянию на утро среды оценивалась приблизительно в 75%, в мае — примерно в 95%.

Надежды на смягчение денежно-кредитной политики усилились после заседания ФРС на прошлой неделе, на котором центробанк указал на вероятность трех понижений ставок в 2024 году.

Однако в последующие дни появились признаки расхождения во взглядах руководителей ФРС, когда некоторые члены FOMC попытались сдержать «бычью» реакцию рынков.

Вопрос о том, приведет ли устойчивость экономики к длительному сохранению высоких ставок, либо же признаки затруднений потребуют перехода к снижению ставок, остается открытым.

Эта неопределенность отбрасывает тень на рыночные ожидания, побуждая инвесторов действовать осторожно и расчетливо в условиях, когда сигналы ФРС могут сильно повлиять на оценки активов и восприятие рисков.

ФРС рискует совершить большую ошибку, если начнет смягчать политику слишком скоро, что приведет к новому усилению инфляционного давления.

2. Рецессия в США и замедление мировой экономики

Скорость и степень снижения ставок ФРС в 2024 году, вероятно, будут зависеть от того, погрузится ли американская экономика в рецессию.

Несмотря на повсеместные ожидания неминуемого замедления экономического роста, экономика оказалась гораздо более устойчивой, чем ожидали многие аналитики Уолл-стрит, и темпы роста остаются более устойчивыми, чем предполагалось в свете высоких процентных ставок, что позволяет инвесторам надеяться на «мягкую посадку».

Но не стоит радоваться раньше времени. В 2024 году ФРС прогнозирует рост экономики всего на 1,4%, что означает резкое замедление по сравнению с 2,6% в этом году.

Кроме того, руководители ФРС признают, что эффект от повышения ставок пока не проявился полностью, а значит, замедление экономического роста в следующем году может оказаться еще более сильным.

Вдобавок к этому, угроза рецессии на ключевых мировых рынках, прежде всего в Европе и Китае, может заставить участников рынка пересмотреть свои инвестиционные стратегии на 2024 год.

В Европе беспокойство вызывают вялые темпы экономического роста и постоянные проблемы, усугубляемые неопределенностью относительно потенциальных перебоев в поставках энергоносителей. В Китае импульс экономического роста ослаб на фоне жестких мер регуляторов и попыток провести ребалансировку экономики.

В подобной обстановке инвесторы сталкиваются с непростой задачей — им нужно скорректировать свою стратегию, чтобы защититься от масштабных последствий проблем в мировой экономике.

3. «Упрямая» инфляция

С учетом замедления инфляции и сигналов ФРС о снижении ставок в 2024 году многие инвесторы с оптимизмом смотрят в будущий год.

Темпы инфляции в США значительно замедлились с лета 2022 года, когда они достигли пика на 40-летнем максимуме 9,1% на фоне агрессивного повышения ставок ФРС.

Тем не менее, инфляция потребительских цен по-прежнему значительно превышает целевой уровень центробанка 2%, несмотря на неустанные попытки ФРС сдержать рост ИПЦ, который в прошлом месяце составил 3,1%.

Еще одна угроза — возможные перебои в мировых цепочках поставок, которые могут спровоцировать новое усиление инфляции в 2024 году и создать дополнительные проблемы для экономической стабильности.

Поэтому, как мне кажется, велик риск того, что, вопреки ожиданиям, инфляция будет оставаться повышенной дольше, чем ожидают участники рынка, что окажет сильное влияние на денежно-кредитную политику ФРС.

Запутанность ситуации требует от инвесторов повышенной бдительности, поскольку любое неожиданное ускорение потребительских цен может не только подорвать уверенность на рынках, но и сделать необходимой корректировку инвестиционных стратегий в ожидании затяжного инфляционного давления.

4. Геополитическая нестабильность и непредсказуемость рынков энергоносителей

Геополитическая неопределенность, вероятно, продолжит довлеть над мировыми рынками, оставаясь фактором риска, требующим внимания инвесторов в новом году.

Конфликты в ключевых регионах, включая Украину и Ближний Восток, и эскалация враждебности, особенно в Южно-Китайском море, могут послужить катализаторами резких колебаний на рынках.

Инвесторам необходимо смириться с тем, что геополитические потрясения, связанные с региональными спорами и борьбой за влияние на мировой арене, могут вывести рынки из равновесия и кардинально изменить международную инвестиционную среду.

В частности, уязвимыми к внезапным сдвигам из-за геополитических факторов по-прежнему остаются рынки энергоносителей. Цены на нефть могут подскочить в случае усиления геополитической напряженности и перебоев в поставках с Ближнего Востока.

Рост напряженности в ключевых регионах, например в Красном море, или эскалация с участием таких ключевых игроков, как Иран, могут в одночасье подтолкнуть цены на энергоносители вверх, создав новые трудности с точки зрения стабильности мировой экономики и инфляционного давления.

В такой непростой ситуации, характеризующейся геополитической напряженностью, ограничениями поставок и потенциальными конфликтами, инвесторам, возможно, придется провести всестороннюю переоценку своих инвестиционных портфелей, склонности к риску и позиционирования.

5. Неопределенность вокруг выборов президента США

С приближением выборов президента США в 2024 году рыночная динамика переплетается с политической неопределенностью.

Ситуация дополнительно осложняется из-за контраста между потенциальными кандидатами и разворачивающихся вокруг них событий. Согласно опросам общественного мнения и букмекерским конторам, бывший президент Дональд Трамп явно лидирует в противостоянии с Джо Байденом.

Перед назначенными на ноябрь 2024 года выборами Трамп вырвался вперед примерно на пять процентных пунктов среди зарегистрированных и вероятных избирателей.

До Байдена на этом этапе предвыборной гонки от своего оппонента отставал лишь один действующий президент. В течение последних 80 лет действующие президенты в среднем опережали оппонентов чуть более чем на 10 процентных пунктов примерно за год до выборов.

Предстоящая предвыборная гонка может сильно сказаться на настроениях инвесторов и их стратегических инвестиционных решениях. Таким образом, политические события, возможно, будут существенно влиять на траекторию рынков.

С учетом этого предстоящие в 2024 году выборы президента США создают дополнительную неопределенность на финансовых рынках.

Что делать?

Эти пять факторов риска и их взаимодействие могут существенно повлиять на цены активов, склонность к риску и инвестиционные стратегии в 2024 году.

Инвесторам крайне важно продолжать внимательно следить за этими рисками и их изменением, чтобы справиться с неопределенностью и смягчить потенциальные препятствия в новом году.

Не забывайте заглядывать на платформу InvestingPro, чтобы оставаться в курсе рыночных тенденций и понимать, что они означают с точки зрения ваших торговых решений.

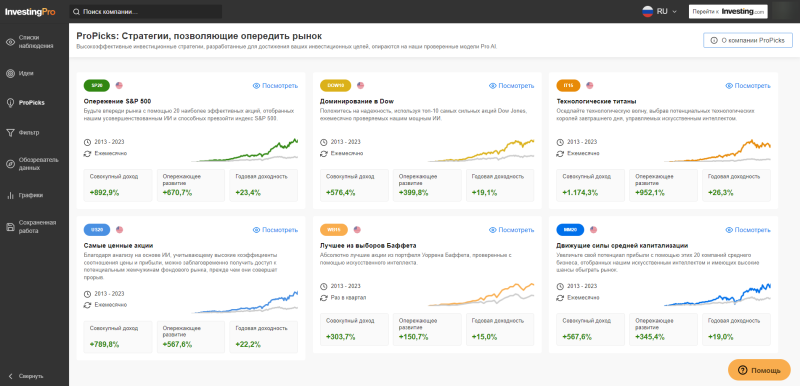

С помощью ProPicks инвесторы могут подбирать стратегии, соответствующие их предпочтениям и склонности к риску. Этот инструмент, охватывающий широкий спектр стилей инвестирования, поможет им понять, какие активы им следует покупать и когда.

Investing ProPicks

Источник: InvestingPro

Инструмент ProPicks доступен всем подписчикам InvestingPro. Оформите подписку прямо сейчас, проследовав по этой ссылке.

Дисклеймер: На момент написания статьи у меня была открыта длинная позиция по {{0|S&P 500 и Nasdaq 100 через биржевые фонды SPDR S&P 500 (SPY (NYSE:SPY)) и Invesco QQQ Trust (QQQ)}}. У меня также была открыта длинная позиция по фонду Technology Select Sector SPDR (XLK). Я регулярно корректирую состав своего портфеля отдельных акций и ETF, руководствуясь текущей оценкой рисков, связанных как с макроэкономической обстановкой, так и с финансовыми показателями компаний. Изложенные в этой статье мнения отражают исключительно точку зрения автора и не должны восприниматься как инвестиционная рекомендация.